التخصيم – الإيجابيات والسلبيات ، كيف يعمل التخصيم؟

إن جوهر التخصيم النقدي ، إذا أسقطت مصطلحات معقدة ، هو الشراكة المفيدة بين طرفين ، أحدهما بنك أو منظمة تجارية. نظام بسيط يعمل بالمبدأ: يقوم الشركاء بإبرام العقد ، ويضمن البنك تدفق الأموال في تلك الحالات عندما لا يكون الربح المباشر من الصفقة قد وصل بعد.

ما هو التخصيم؟

التخصيم هي خدمة بسيطة تسمح بوجود العلاقات التجارية ضمن القانون. بالنسبة لشخص لا يفهم تعقيدات العمليات المصرفية ، فإن هذه المساعدة غير مفهومة. ما هي أغراض التخصيم – وهو عقد بسيط ومربح لاسترداد الديون للمدينين يشمل:

- قرض بنكي بدون ضمانات

- تقييم ملاءة العملاء ؛

- التأمين على المخاطر المرتبطة برفض المشتري ؛

- تسوية الحسابات المستحقة القبض.

يسمح التعاون على أساس العوملة للشركات التي لديها القليل من دوران النقود بالبقاء طافية لفترة طويلة ، وهو أمر ضروري للنشاط الصحيح للمؤسسة بأكملها. لذلك ، يتم حل مسألة ضمان نشاط الإنتاج أو الشركة مع عجز في الأموال الشخصية للشركة نفسها.

كيف يعمل التخصيم؟

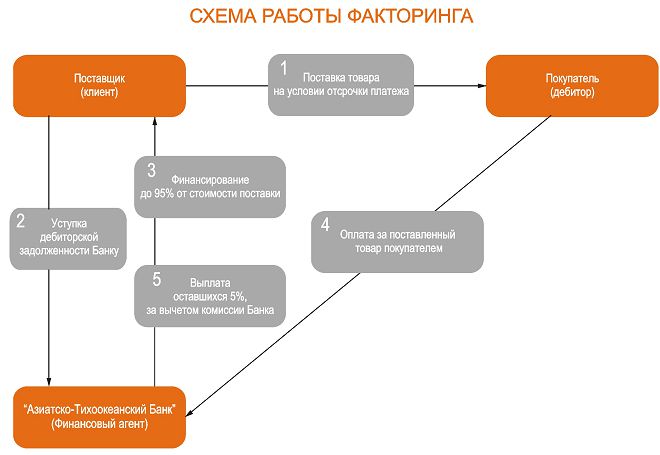

يكمن جوهر التخصيم في عمل ثلاثة متعاقدين كاملين. يتم تحديد تسلسل كل منها بوضوح من خلال شروط العقد:

- توفر الشركة (العوملة) خدمات أو تبيع البضائع للعملاء.

- توفر الشركة وثائق للنظر في البنك الذي يثبت وجود الديون للمدينين.

- يدفع البنك معظم ديون الشركة.

- يشكل البنك والشركة عقدًا يقوم بموجبه المدين بإعادة الأموال مباشرة إلى البنك مع فائدة إضافية مستحقة.

يضمن النظام البسيط إنتاج أو بيع البضائع دون انقطاع حتى يتم سداد الدين بالكامل. لذلك فإن شركة ذات رصيد مالي شخصي محدود ، توفر عملية تطويرها على حساب الأموال المقدمة إليها للتخلص المؤقت من قبل الطرف الثاني (البنك).

التخصيم والفروق – الاختلافات

تركز العوملة و forfaiting على احتياجات المشترين. النظام ، الذي يسمح لك بتسديد ديون المدينين ، يعمل دون التزامات الرهن. تنطوي إعادة الصياغة على إعادة شراء دين من المقرض وتسديده. الفرق في مخططات جذب شخص ثالث هو أن التخصيم يترك للشركة الحق في إطفاء الديون بطريقة ملائمة لها. الاختلافات الرئيسية بين الطرق المعاكسة للوفاء بالتزامات الديون:

- استحقاق الدين

- المخاطر التقديرية

- تنازلات من البنك.

- حقيقة انتقال.

الوقت الذي تستغرق فيه العملية (عكس التخصيم) أكثر من 180 يومًا ، ولكن يتم تحديد شروط التأليف بالسنوات. السمة الرئيسية للتخصيم هي حصة الدين ، بعد دفع (حوالي 60 ٪ من المبلغ الإجمالي) ، يتم تجميد حساب الديون. لا يزيد سعر الفائدة ، ولكن قدرة الشركة على التطوير أكثر فعالية واستقرارًا.

كيف يختلف التخصيم عن قرض؟

في كثير من الأحيان الناس الذين لا يواجهون التخصيم من قبل ، يخلطون بين هذا النوع من التمويل والإقراض. تماما مختلفة في هيكل العمليات النقدية حقا مساعدة المؤسسة مع الديون ، لكنها تفعل ذلك بطرق معاكسة تماما. الفرق بين العوملة والائتمان:

- طرق سداد الديون. يتم إطفاء القروض التي تتم تحت مسؤولية المنشأة في البنك مباشرة من قبل المقترض ، ولكن يتم تكوين تمويل العوامل من المستحقات.

- نضج الديون. العلاقات الائتمانية لها مصطلح محدد بوضوح ولا تعتمد على نمو دخل الشركة. يعتمد التخصيم في المواقف المختلفة على الدفع المؤجل في الوقت الفعلي.

- تاريخ سداد الفائدة. وبموجب اتفاق القرض ، يدفع المدين المبلغ اللازم في موعد لا يتجاوز عدداً معيناً من كل شهر ، ولكن يُدرج المال الخاص بالتعويض في تاريخ سداد المدين.

- تنفيذ العقد. للحصول على قرض ، يجب الحصول على وثائق خاصة أو فردية ، والتي يصعب جمعها. يستخدم التخصيم وثائق أبسط – الفواتير أو الشيكات.

- فائدة. يتم تضمين عمولة التخصيم بالكامل في سعر التكلفة ، ولكن لا توجد فائدة ائتمانية.

- خدمات إضافية. لا يقدم المصرف الذي وضع اتفاقية قرض لمؤسسة خدمات غير مضمنة في الحزمة العامة. إن مخططات التخصيم المفتوحة والمغلقة تتوسع حسب الضرورة.

كل نوع منفصل من القروض البنكية له خصوصياته ومزاياه وعيوبه الخاصة ، ولكن بالنسبة للظروف التي تنشأ مع دين كبير من المؤسسة ، فإن التخصيم هو البديل الرئيسي للإقراض غير المربح. أهداف التخصيم واضحة – لتبسيط المشاكل النقدية للمدين ، ولكن دون خسارة للمقرض (المؤسسة المالية).

التخصيم – إيجابيات وسلبيات

العوملة الحديثة هي وسيلة عالمية للتعامل مع الديون دون الإضرار بالإنتاج الحالي. قد تختلف شروط سداد الدين من قبل البنك ، والفوائد الناتجة عن هذه المعاملات النقدية ليست واضحة دائما. كل عقد مبرم مع منظمة مصرفية له مزاياه ونواقصه الكبيرة ، والتي يجب أن تكون معروفة مسبقا.

فوائد التخصيم

وتتمثل مزايا التخصيم المتاحة لكل شركة أو فرد ثري في تهيئة ظروف مواتية لسداد المتأخرات. بالإضافة إلى ذلك ، يمكن للمشروع الذي لجأ إلى التخصيم الخروج من الأزمة أو مشاكل مالية. وتبسيط العمل مع المدينين هو إضافة أخرى لا ريب فيها لعمليات مماثلة.

التخصيم – سلبيات

تشمل عيوب خدمة الشباب ، ولكن فعالة للبنك ، شروط معقدة من العقد. التعريفات غير المربحة ، وارتفاع معدل الفائدة حرفيا “يأكل” دخل المؤسسة من المعروض من المنتجات. تتمثل عيوب التخصيم في الوثائق المعقدة وإعداد التقارير للبنك. ولا تشمل عملية سداد قرض إلى مدين معاملات لمرة واحدة ، ويبلغ الحد الأدنى من المدفوعات 10.

أنواع التخصيم وخصائصها

أنواع التخصيم ، التي أثبتت أنها طرق فعالة لسداد ديون الشركة الثابتة:

- العمليات الممولة

- عوملة مفتوحة ومغلقة بدون تمويل.

- العمليات النقدية لسداد الديون المفتوحة والمغلقة (التخصيم التنازلي) ؛

- عكس الاتجاه مع حق الرجوع وبدون ذلك ؛

- العمليات المحلية والدولية.

عند إبرام عقد التخصيم (العوملة المفتوحة والمغلقة) ، يقوم مورد البضاعة الأدنى من البنك (المؤسسة المالية) بالحق في تلقي الحسابات الجارية ودفعها. لذلك يأخذ البنك على التزامات مؤقتة لتمويل تطوير الشركة ، فرض نسبة معينة من مبلغ الدين في المستقبل لصالحها.